Donation envers ses enfants : tout savoir sur les modalités, abattements et formalités

On parle de donation lorsqu’une personne transfère de son vivant la propriété d’un bien mobilier ou immobilier à une autre personne qu’il a choisie. La donation envers des membres de sa famille et notamment ses enfants suit des règles particulières.

Définition de la donation envers les enfants

Une donation, qu’est-ce que c’est ?

Pour que la donation soit valide, certaines conditions doivent être respectées :

- le donateur doit être âgé d’au moins 16 ans, être sain d’esprit et avoir la capacité juridique de gérer les biens,

- le donataire doit être majeur ou mineur émancipé et il doit accepter la donation de manière expresse et explicite.

Important : la donation ne doit pas affecter la part réservataire des autres héritiers. La part réservataire est définie dans le Code civil comme les biens et les droits successoraux que les héritiers réservataires peuvent recevoir libres de charges s’ils acceptent la succession. C’est en quelque sorte une protection pour éviter que les héritiers ne soient déshérités.

La donation présente divers avantages : une exonération de certains frais de donation, un soutien à un enfant ayant des difficultés financières, la planification de la succession ou encore la possibilité de favoriser l’un des enfants.

Une donation est un acte définitif. C’est-à-dire qu’à part quelques exceptions (inexécution des charges, ingratitude et survenance d’enfant), il est impossible d’annuler une donation.

Acte authentique de donation

À l’exception du don manuel et du présent d’usage (cadeau offert lors des événements tels que les anniversaires), la donation doit faire l’objet d’un acte notarié pour être valide. Le notaire s’assure du consentement réel du donateur et de l’efficacité juridique de la donation.

Biens pouvant être transmis

La donation peut concerner de l’argent, des biens mobiliers ou immobiliers, des bijoux, des véhicules. Il est possible de faire une donation d’argent par chèque, virement, mandat bancaire ou bien en espèces.

Différents types de donation

Don manuel ou don familial envers les enfants

Le don familial envers un enfant peut être le don d’un bien mobilier (bijou, œuvre d’art, voiture, etc.), d’une somme d’argent ou d’un titre immobilier. Il ne peut pas s’agir de biens immobiliers et les bateaux suivent une réglementation particulière. Le don manuel peut être réalisé une fois tous les 15 ans et il n’est pas nécessaire de faire appel à un notaire.

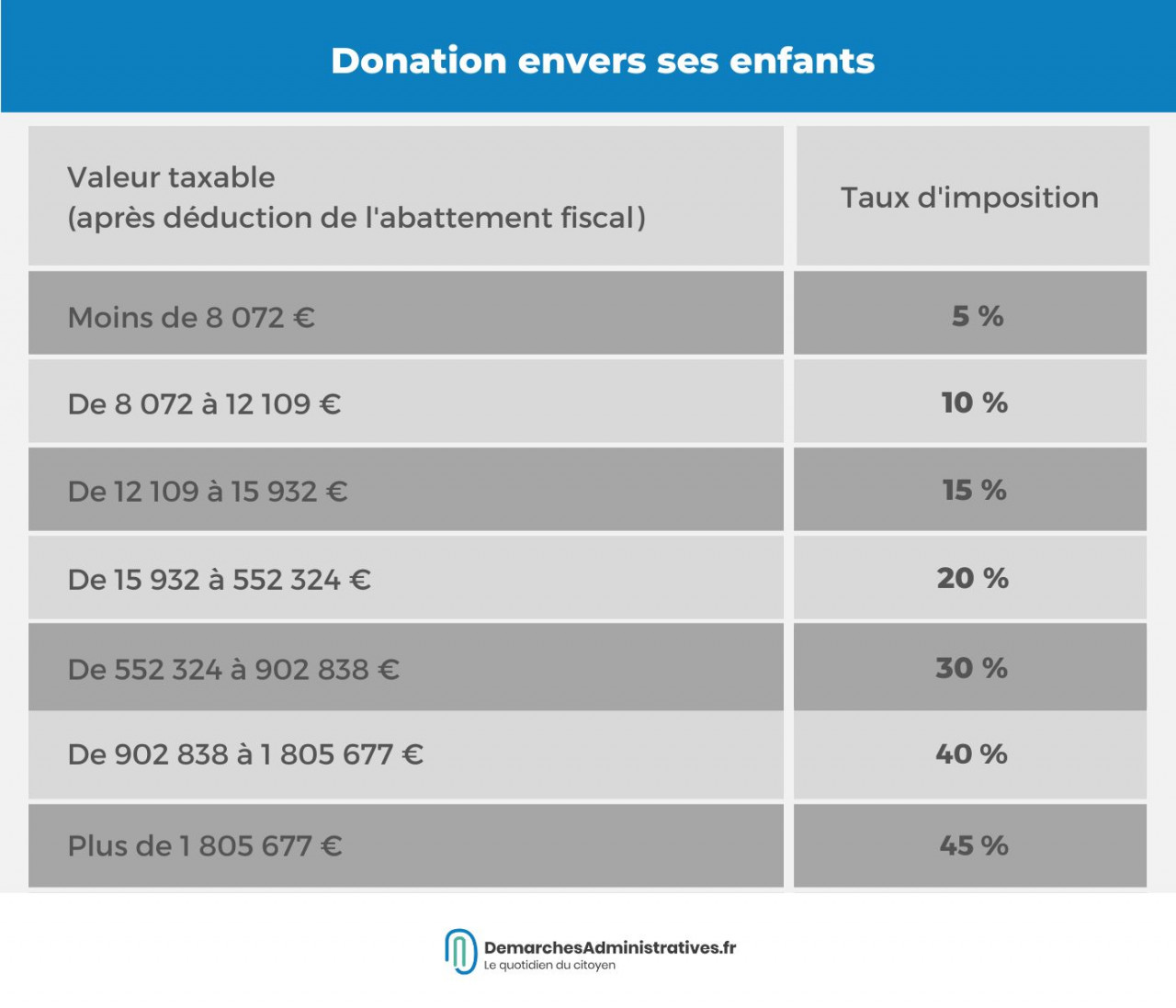

Comme en cas de succession, le bénéficiaire d’une donation doit payer des droits de donation sur les biens qu’il a reçus. Dans le cadre d’une donation à un enfant, la loi prévoit deux types d’abattements qui peuvent être cumulés.

Le premier abattement prévu donne la possibilité de faire une donation de tout bien (argent, meuble ou immeuble…) à hauteur de 100 000 euros. Le second porte uniquement sur les donations d’argent et permet l’abattement d’un don d’argent à hauteur de 31 865 euros par bénéficiaire.

Pour rappel, l’abattement est une déduction faite sur une somme. Ainsi, si un parent fait ces deux donations à ses enfants, chacun d’entre eux pourra recevoir 131 865 euros sans imposition du fisc.

Pour profiter des abattements, il y a aussi des conditions à respecter. Le donateur doit avoir moins de 80 ans. S’il est plus âgé, il pourra faire une donation, mais l’abattement ne sera pas applicable.

Donation hors parts successorales

La donation hors parts successorales est un don réalisé sur la base de la quotité (fraction) disponible de la part successorale. Elle permet au donateur de faire don d’une partie de son patrimoine à une personne qu’il choisit, sans porter préjudice aux héritiers réservataires, ou d’avantager un héritier par rapport aux autres.

Cependant, au décès du donateur, le notaire vérifiera que cette donation ne porte pas atteinte aux autres héritiers réservataires. Si c’est le cas, le donataire devra payer une indemnité.

Il existe une exception à cette règle : si les héritiers réservataires ont accepté à l’avance la donation hors part successorale, celle-ci peut dépasser la quotité disponible. On parle alors de renonciation à l’action en réduction.

Donation en avancement de part successorale

Le donataire doit impérativement être un héritier réservataire. Le donateur lui transmet en avance l’intégralité ou une fraction de sa part d’héritage.

La valeur de cette donation en avancement de part successorale sera évaluée au moment du décès et permettra de déterminer la part d’héritage qui revient au donataire. Si la donation est inférieure à sa part, l’enfant obtiendra un complément. Si elle est égale à sa part, il ne recevra rien. Et si elle est supérieure, il ne recevra rien et devra verser le surplus aux autres héritiers.

Formalités à effectuer après une donation

Déclaration de la donation

Pour que l’acte de donation soit considéré comme tel et permette de bénéficier des exonérations fiscales, il doit être déclaré auprès de l’administration fiscale dans un délai d’un mois à partir du moment où elle a été réalisée.

Déclaration d’un don manuel

Pour un don manuel, il est nécessaire de remplir le formulaire de déclaration 2735-SD et de l’envoyer en double exemplaire au service fiscal chargé de l’enregistrement du domicile du donataire. La déclaration doit être réalisée dans le mois suivant l’annonce du don à l’administration.

Si le don manuel dépasse le montant de 15 000 euros, le donataire doit transmettre deux exemplaires du formulaire 2734-SD rempli au service chargé de l’enregistrement de son domicile. Il doit l’envoyer dans un délai d’un mois après le décès du donateur.

Paiement des droits en cas de don manuel

En général, c’est l’enfant bénéficiaire qui doit payer les droits en une seule fois au moment où la déclaration est déposée. Toutefois, il est également possible pour le donateur de payer ces droits sans pour autant que cela soit perçu comme un complément à la donation. Dans tous les cas, les droits doivent être payés immédiatement.

En cas de donation supérieure à 15 000 euros, le donataire peut choisir de procéder au paiement des droits après le décès du donateur (dans un délai d’un mois).

Oui, vous pouvez faire un don familial à vos enfants. Vous ne bénéficierez simplement pas des abattements disponibles avant 80 ans.

Si la somme d’argent que vous voulez donner à vos enfants est considérée comme modeste par rapport à votre niveau de vie, il s’agira d’un présent d’usage. Il ne sera alors pas nécessaire de la déclarer puisqu’elle ne sera pas considérée comme une donation.

Vous pouvez faire une donation à votre enfant en optant pour le démembrement de propriété. Vous aurez ainsi l’usufruit du bien immobilier, mais votre enfant sera propriétaire. Le démembrement de propriété permet de réduire les charges fiscales et les droits de succession au moment du décès.

Oui, même s’il n’implique pas le paiement de droits, vous devez déclarer tout don manuel. Cette règle ne s’applique pas si le don est modeste et a été réalisé pour une occasion particulière (mariage, anniversaire, naissance…).

Rédactrice, traductrice, journaliste, j’aime jouer avec les mots pour informer, émouvoir et aider les lecteurs. Au cours de ma carrière, j’ai travaillé dans les secteurs des télécommunications, de la santé, du tourisme, de l’audiovisuel, du marketing et des démarches administratives. Peu importe le sujet, le plus important pour moi, c’est de produire un contenu utile et agréable qui va réellement servir aux gens et répondre à leur besoin.